Titelthema

Deutsche Autoindustrie – Zwischen Schleudertrauma und Einstiegschance

»Made in Germany« ist in der Autoindustrie seit jeher weltweit ein Qualitätssiegel. Doch zurzeit zwickt es mächtig in der Branche. Volumenhersteller Volkswagen droht aufgrund von Absatzproblemen mit Werksschließungen, und die beiden Premiumanbieter BMW und Mercedes-Benz schicken mit Gewinnwarnungen Schockwellen durch den Sektor. Das sorgt am Kapitalmarkt für eine deutliche Underperformance zum Beispiel im Vergleich zum DAX. Inzwischen notieren die PS-Titel aber auf einem derart niedrigen Niveau, dass ein Blick auf die Branche durchaus Sinn ergibt.

Mit selbstbewussten Slogans wie »Freude am Fahren« oder »Vorsprung durch Technik« haben deutsche Hersteller in den vergangenen Jahrzehnten unzählige Menschen davon träumen lassen, einmal im Leben einen PS-Boliden aus dem Geburtsland des Autos zu lenken. Zuletzt bekam die lange Erfolgsgeschichte der Traditionsindustrie aber tiefe Risse. Die Unternehmen mussten lernen, dass in einer globalen Welt kein Raum ist, um sich auf alten Triumphen auszuruhen, und jeder verschlafene Trend oder jede falsche Weichenstellung eine kräftige Delle hinterlässt.

Genau in dieser Situation befindet sich derzeit die deutsche Automobilindustrie. Lange Zeit hatten die Hersteller zusammen mit der Politik eine Allianz gegen den Wandel zur E-Mobilität gebildet. Während andere Länder wie Norwegen oder Dänemark umfangreiche Programme zur Förderung der Stromer auf den Weg brachten, überließen die Deutschen den Markt neuen Spielern wie Tesla. Erst der Dieselskandal brachte die Wende und die Konzerne schafften es nur mit Milliardeninvestitionen, den Anschluss nicht gänzlich zu verlieren. Die hohen Ausgaben treffen nun bereits seit einiger Zeit auf eine schwächelnde Nachfrage, was wiederum nicht jeder Hersteller gleichermaßen meistern kann.

Volkswagen in der Krise

Während sich CFO Antlitz bei seinen neuen Sparbemühungen auf Gegenwind des Betriebsrats einstellen muss, scheint auch das alte Kostensenkungsprogramm nicht so recht in die Gänge zu kommen. Medienberichten zufolge fehlt bei dem 2023 beschlossenen Sanierungspaket, das bis 2026 rund 10 Milliarden Euro Einsparungen bringen soll, noch rund die Hälfte. Das lässt sich auch an der schwachen Marge zum Halbjahr ablesen. »Eine Rendite von 6,3 Prozent nach sechs Monaten ist für unsere Ansprüche zu wenig«, gab der Finanzchef zu. Zu diesem Zeitpunkt ahnte Antlitz noch nicht, dass die Profitabilität sogar noch weiter sinken wird. Ende September veröffentlichte der Konzern die zweite Gewinnwarnung innerhalb weniger Wochen und peilt nun anstatt von 6,5 bis 7 Prozent nur noch eine Rendite von ca. 5,6 Prozent an. Die erneute Senkung führte dazu, dass auch die Porsche Holding ihre Jahresziele nach unten schrauben musste.

Die Zahlen zum dritten Quartal liefern den Beleg für den pessimistischen Ausblick. Das operative Ergebnis fiel von Juli bis September um 42 Prozent auf 2,9 Milliarden Euro. Bei einem Umsatz knapp unter dem Vorjahr erwirtschaftete der größte europäische Autobauer damit nur noch eine Rendite von 3,6 Prozent, ein Rückgang um gut 2,5 Prozentpunkte.

Zögernde Konsumenten

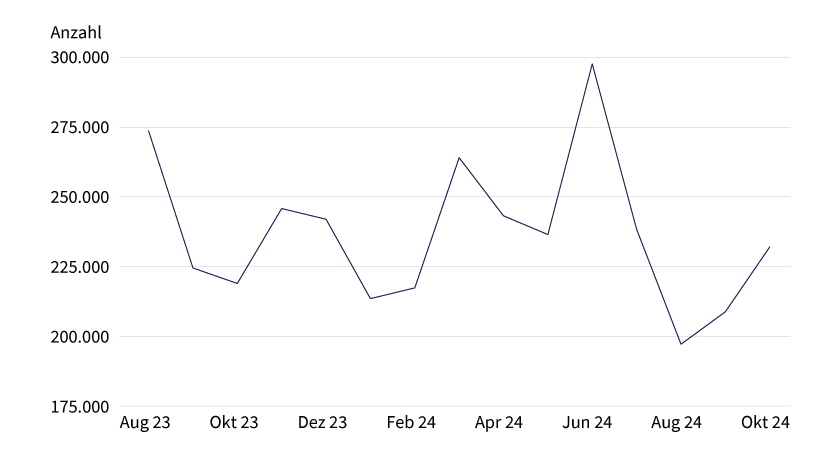

Neben den Absatzproblemen in China schnallen auch die Konsumenten hierzulande den Gürtel enger. Zwar zeigte sich nach dem Einbruch im August zuletzt eine Besserung, im Oktober wurden nach Daten des Kraftfahrt-Bundesamtes (KBA) knapp 6 Prozent mehr Fahrzeuge zugelassen, in den ersten zehn Monaten waren es dennoch 0,4 Prozent weniger als im Vorjahr (siehe Grafik 1). Damit liegt der heimische Automarkt noch gut ein Fünftel unter dem Volumen des Jahres 2019. Besonders unter Druck sind die Stromer, deren Anteil sich mit 15,3 Prozent knapp 2 Prozentpunkte unter dem Vorjahresniveau befindet. Eine schnelle Besserung ist nicht in Sicht: Der Branchenverband VDA (Verband der Automobilindustrie) erwartet für 2024 insgesamt einen deutlichen Absatzrückgang.

Auf dem für deutsche Hersteller wichtigen chinesischen Markt – beispielsweise setzt VW rund 35 Prozent seiner Modelle im Reich der Mitte ab – zeigt sich derweil ein zweigeteiltes Bild. Während die Verbrenner ebenfalls im Rückwärtsgang unterwegs sind, ziehen die E-Auto-Verkäufe unterstützt durch staatliche Subventionen kräftig an. Folglich könnten die Verkäufe in Summe im Gesamtjahr sogar im positiven Bereich abschließen. Für Euphorie ist aber dennoch kein Platz, der Zollstreit zwischen der EU und China hängt wie ein Damoklesschwert über den Exporten. Positiv für Volkswagen ist, dass der Konzern zusammen mit chinesischen Partnern über viele Werke in dem Land verfügt und den lokalen Markt dadurch nahezu vollständig beliefern kann. Anders die Sportwagentochter Porsche. Sie verkauft ein Viertel ihrer Luxuskarossen ins Reich der Mitte, ohne dort selbst zu produzieren. Nach Berechnungen des Research-Hauses Stifel wären ungefähr 70 Prozent der in China verkauften Porsche-Karossen von den Zöllen betroffen. Folglich könnte das Betriebsergebnis um 10 Prozent sinken und damit stärker als im VW-Konzern, dem Gewinneinbußen von 5 Prozent drohen.

Sinkende Margen

China sorgt beim Luxuskarossenhersteller Porsche für eine kräftige Delle – und das sowohl beim Absatz als auch beim Ergebnis. Der Einbruch der Auslieferungen um 29 Prozent in Fernost drückte die Verkaufszahlen im Jahresverlauf weltweit um 7 Prozent auf 226.000 Fahrzeuge. Auf der Ergebnisseite hat Porsche ebenfalls Probleme. Mit gut 10 Prozent Rendite im dritten Quartal erlitt der Konzern einen Gewinneinbruch, möchte aber dennoch im Gesamtjahr 14 bis 15 Prozent schaffen. Neben einer allgemeinen Kaufzurückhaltung bei Luxuswagen treibet auch ein umfangreicher Modellwechsel – vier der sechs Baureihen wurden erneuert – in diesem Jahr die Kosten in die Höhe. Neu auf den Markt kamen die überarbeiteten Modelle Panamera, Taycan und 911 sowie der elektrische Macan. Wegen der Flaute im Reich der Mitte – früher schlug Porsche 30 Prozent der Fahrzeuge in China los, derzeit ist es weniger als jedes fünfte – gehen die Schwaben aber davon aus, dass der Absatz für längere Zeit bei 250.000 Autos im Jahr statt wie früher bei mehr als 300.000 liegen wird. Daher kündigte der Vorstand erhebliche Kosteneinsparungen an. Details dazu wird der DAX-Konzern Anfang 2025 veröffentlichen.

Margendruck verspüren ebenso die Premiumhersteller BMW und Mercedes. Erstgenannter überraschte die Märkte im September mit einer Gewinnwarnung. Wegen Problemen mit einem Bremssystem des Zulieferers Continental – die Zusatzkosten werden auf einen hohen dreistelligen Millionenbetrag beziffert – sowie einer anhaltenden Flaute auf dem chinesischen Markt rechnet BMW neu mit einem Absatzrückgang in diesem Jahr sowie einer Rendite im Autogeschäft von nur noch 6 bis 7 Prozent. Zuvor hatte der Vorstand eine Spanne zwischen 8 und 10 Prozent in Aussicht gestellt. Im dritten Quartal brach die für das Unternehmen wichtige Gewinnmarge sogar auf 2,3 Prozent ein, nachdem sie im Vorjahr noch die Marke von 10 Prozent ins Visier genommen hatte. Dazu trug auch das schwache Geschäft in China bei. BMW verkaufte im Sommerquartal nahezu ein Drittel weniger Autos in der Volksrepublik.

Bei der Marke mit dem Stern leuchten die Gewinne ebenfalls nicht mehr so hell. Mit einer Rendite von 4,7 Prozent konnte Mercedes-Benz zwar im dritten Quartal den Erzrivalen BMW übertreffen, jedoch erzielte der Konzern in der Autosparte im Vorjahr noch eine zweistellige Marge. Ein derartiges Niveau ist 2024 nicht möglich, im Gegenteil, die Stuttgarter haben die Erwartungen für das Gesamtjahr zunächst von 10 bis 12 Prozent auf 10 bis 11 Prozent nach unten revidiert, um Mitte September eine weitere kräftige Kürzung auf 7,5 bis 8,5 Prozent hinterherzuschicken.

Ein schwerer Schlag für Konzernlenker Ola Källenius, der noch im Sommer damit rechnete, dass sich der Absatz und der Modellmix im Rest des Jahres unterstützt durch weitere Markteinführungen insbesondere im Top-End-Segment verbessern würden. In den Startlöchern steht zum Beispiel eine hybridisierte Variante des Mercedes-AMG GLE 53 oder auch die Benzin-Version der aufgehübschten V-Klasse. Doch scheint sich diese Hoffnung nun nicht zu erfüllen. Zwei Prognosesenkungen binnen zwei Monaten zeigen, dass die schwächere Nachfrage nach rentablen Spitzenmodellen – allen voran in China – den Stuttgartern schwer zu schaffen macht. »Man kann sagen, dass unsere Kundschaft im Moment sehr zurückhaltend ist«, gibt Källenius kleinlaut zu und führt weiter aus: »Ich bleibe auf absehbare Zeit vorsichtig.«

Zu groß, um zu scheitern?

Getreu dem Motto »too big to fail« kümmert sich nun auch die Politik um die angeschlagene Autobranche. So hat Wirtschaftsminister Robert Habeck rasch eine Konferenz mit den Spitzen der Autohersteller sowie Vertretern der Zulieferindustrie und des VDA einberufen. Allerdings dürfte es wegen der anstehenden Neuwahlen noch etwas dauern, bis erste konkrete Schritte eingeleitet werden können. Derweil droht ein massiver Arbeitsplatzabbau. Der Branchenverband VDA ruft daher die Politik zu schneller Unterstützung auf. »Wir brauchen jetzt Standortpolitik«, sagte VDA-Präsidentin Hildegard Müller bei der Vorstellung der jüngsten Prognos-Studie. Laut dieser werden allein wegen des Wandels hin zur Elektromobilität bis 2035 140.000 Arbeitsplätze in der Branche wegfallen.

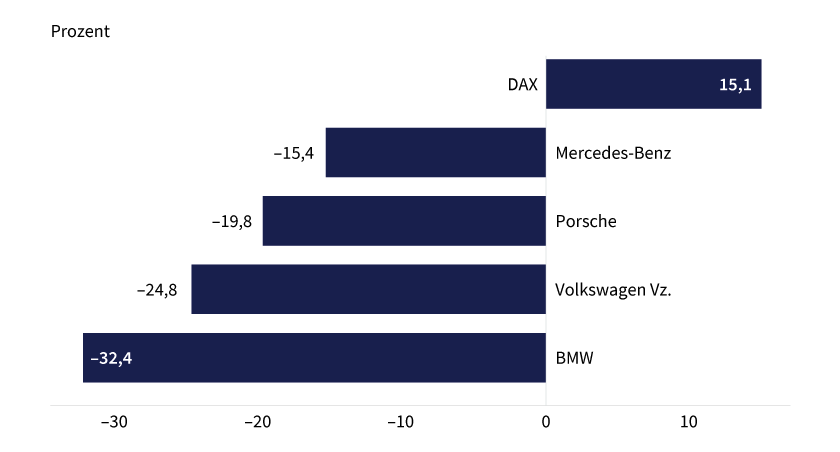

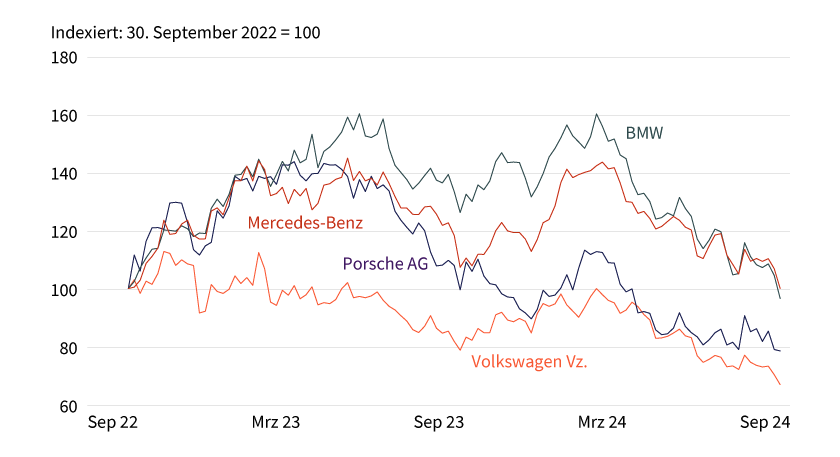

Der Zerfall der deutschen Regierung auf der einen Seite und die Wahl von Donald Trump zum neuen US-Präsidenten auf der anderen Seite sorgen dafür, dass derzeit keine Ruhe in den Sektor einkehrt. Trump hatte im Wahlkampf angekündigt, Importzölle in Höhe von 20 Prozent zu erheben. Die Autoindustrie wäre davon besonders betroffen. So waren die USA im ersten Halbjahr der wichtigste Abnehmer der deutschen Pkw-Exporte. Die erschwerten Rahmenbedingungen lassen sich auch an den Kursen ablesen, die zuletzt reihenweise neue Tiefs markierten. Während Mercedes-Benz mit einem Minus von 15,4 Prozent in diesem Jahr bisher noch am besten abschnitt, büßte Porsche knapp ein Fünftel an Wert ein, VW wiederum knapp ein Viertel und BMW stürzte gar um mehr als 30 Prozent ab. Der DAX stieg in diesem Zeitraum dagegen um 15 Prozent (siehe Grafik 2). Auch auf mittlere Sicht zeigen die Kurven nach unten. Seit dem Börsengang der Porsche AG im Herbst 2022 befindet sich nur noch Mercedes-Benz minimal im positiven Bereich (siehe Grafik 3).

Grafik 3: Entwicklung BMW vs. Mercedes-Benz vs. Porsche vs. Volkswagen

Vergleich seit IPO Porsche AG am 29. September 2022

Stand: 8. November 2024; Quelle: Refinitiv

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Angaben in den Rechtlichen Hinweisen.

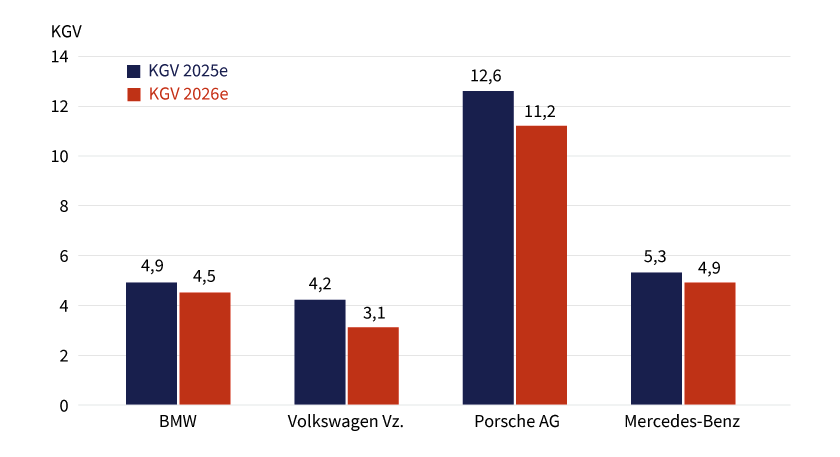

Die fallenden Notierungen sorgen dafür, dass die Branche derzeit außergewöhnlich niedrig bewertet ist. Mit einem Kurs-Buchwert-Verhältnis (KBV) von 0,66 und einem Kurs-Gewinn-Verhältnis (KGV) von 5,2 nähert sich der europäische Autosektor derzeit seinem 25-Jahres-Tief. Das Gros der deutschen Hersteller ist sogar noch günstiger: Mercedes und BMW werden derzeit nur mit dem rund Fünffachen der erwarteten Gewinne für das kommende Jahr gehandelt und das KBV weist einen Wert von lediglich 0,42 respektive 0,53 auf. Bei VW sind die Kennziffern noch deutlich tiefer: Das 2025er-KGV beträgt 4,2, das KBV 0,31. Porsche ist zwar mit einem KGV von 12,6 deutlich teurer, allerdings gesteht der Markt Luxuswagenherstellern aufgrund ihrer überproportionalen Ertragskraft generell höhere Multiplikatoren zu (siehe Grafik 4). Hier zeigt sich die Unterbewertung im Vergleich zum Konkurrenten Ferrari, der ein KGV von 47 aufweist – und das, obwohl das erwartete Gewinnwachstum für 2025 unter dem von Porsche prognostiziert wird.

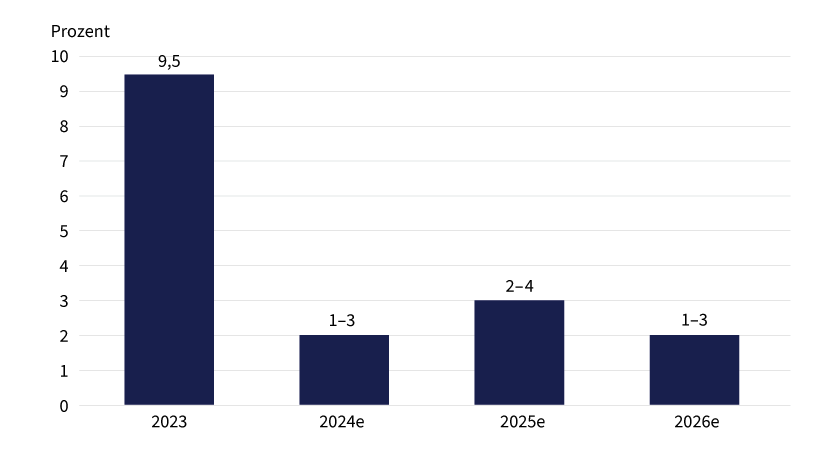

So verlockend diese Zahlen auch klingen mögen, so sollte die Bewertung allein derzeit nicht das einzige Argument sein, um in die Autotitel zu investieren. Marktteilnehmer könnten nämlich jederzeit damit beginnen, die bereits gesenkten Konsensprognosen noch weiter infrage zu stellen. Daneben hängen die Zollstreits mit China und den USA wie ein Damoklesschwert über dem Sektor. Es geht vor allem darum, dass die deutschen Autokonzerne wieder nachhaltig auf die Erfolgsspur wechseln. Ein Lichtblick wäre, wenn die Konsumentenstimmung nach oben drehen würde. Hier sorgen die Analysten von S&P Global für Zuversicht, ihrer Prognose zufolge sollen im kommenden Jahr wieder mehr Fahrzeuge ausgeliefert werden. Sie gehen in diesem Jahr von einem Plus von 1 bis 2 Prozent aus und für 2025 wird mit einer leichten Tempoverschärfung auf 2 bis 4 Prozent für den globalen Automarkt kalkuliert (siehe Grafik 5).

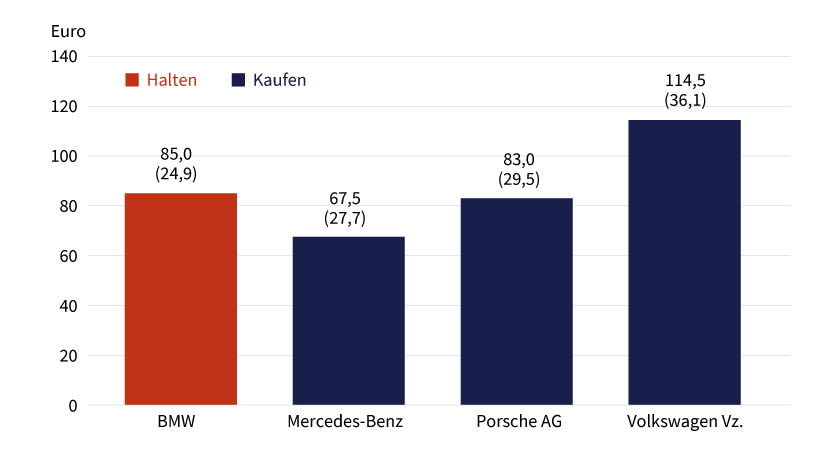

Das Gros der deutschen Hersteller verfügt über einen hohen Anteil an neuen Modellen, was sich positiv auf die Verkäufe auswirken sollte. Zudem wirft dann insbesondere das Premiumsegment aufgrund einer höheren Preisdisziplin und stärkerer Innovationskraft satte Erträge ab. Auch dürften die schlechten Nachrichten in der Industrie allmählich alle auf dem Tisch liegen. Folglich könnten die günstigen Bewertungen die Kurse nach unten absichern. Das Gros der Analysten sieht jedenfalls Kurspotenzial im deutschen Autoquartett (siehe Grafik 6).

Produktidee: Partizipieren Sie an der Entwicklung ausgewählter deutscher Automobilhersteller

Nutzen Sie die Einschätzungen unserer Experten und partizipieren Sie an der Entwicklung ausgewählter Automobilhersteller. Ein Überblick über das gesamte Produktspektrum an Optionsscheinen und Zertifikaten steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

Discount-Zertifikate

|

WKN |

Basiswert |

Cap |

Discount |

Max. Rendite p.a. |

Bewertungstag |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

BMW |

67,00 EUR |

14,33 % |

12,06 % |

19.12.2025 |

59,02/59,05 EUR |

|

|

Mercedes-Benz |

51,00 EUR |

15,14 % |

12,68 % |

19.12.2025 |

44,69/44,72 EUR |

|

|

Porsche AG Vz. |

60,00 EUR |

12,44 % |

12,84 % |

19.12.2025 |

52,46/52,51 EUR |

|

|

Volkswagen Vz. |

82,50 EUR |

12,62 % |

12,79 % |

19.12.2025 |

72,20/72,24 EUR |

BEST Turbo-Optionsscheine

|

WKN |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

BMW |

Call |

55,2616 EUR |

5,0 |

Unbegrenzt |

1,38/1,39 EUR |

|

|

BMW |

Put |

82,1349 EUR |

5,1 |

Unbegrenzt |

1,33/1,34 EUR |

|

|

Mercedes-Benz |

Call |

42,7273 EUR |

5,1 |

Unbegrenzt |

1,01/1,03 EUR |

|

|

Mercedes-Benz |

Put |

63,0376 EUR |

5,0 |

Unbegrenzt |

1,05/1,06 EUR |

|

|

Porsche AG Vz. |

Call |

50,5726 EUR |

6,5 |

Unbegrenzt |

0,90/0,91 EUR |

|

|

Porsche AG Vz. |

Put |

69,2760 EUR |

5,8 |

Unbegrenzt |

1,02/1,03 EUR |

|

|

Volkswagen Vz. |

Call |

68,1884 EUR |

5,8 |

Unbegrenzt |

1,45/1,46 EUR |

|

|

Volkswagen Vz. |

Put |

96,8089 EUR |

5,7 |

Unbegrenzt |

1,44/1,45 EUR |

Faktor-Optionsscheine

|

WKN |

Basiswert |

Strategie |

Faktor |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|

|

BMW |

Long |

5 |

Unbegrenzt |

2,48/2,49 EUR |

|

|

BMW |

Short |

–5 |

Unbegrenzt |

4,65/4,66 EUR |

|

|

Mercedes-Benz |

Long |

5 |

Unbegrenzt |

2,24/2,25 EUR |

|

|

Mercedes-Benz |

Short |

–5 |

Unbegrenzt |

2,84/2,85 EUR |

|

|

Porsche AG Vz. |

Long |

5 |

Unbegrenzt |

4,04/4,06 EUR |

|

|

Porsche AG Vz. |

Short |

–5 |

Unbegrenzt |

12,13/12,18 EUR |

|

|

Volkswagen Vz. |

Long |

5 |

Unbegrenzt |

5,77/5,79 EUR |

|

|

Volkswagen Vz. |

Short |

–5 |

Unbegrenzt |

4,24/4,25 EUR |

Stand: 20. November 2024; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.