Märkte

Wie stark wird der Trump-Dollar?

Der US-Dollar kann in den nächsten Wochen und Monaten durchaus noch etwas zulegen, wenn die Folgen des Trump-Wahlsiegs vollständig eingepreist werden. Allerdings ist das Potenzial begrenzt. Die wesentlichen Folgen sind schon vorweggenommen. Auf mittlere Frist dürfte sich eine weitere Stärke des US-Dollar nicht als nachhaltig erweisen. Zum einen, weil die tatsächliche Politik der Trump-Regierung hinter ihren Ankündigungen zurückbleiben dürfte. Und zum anderen, weil die Fed die inflationären Effekte akzeptieren dürfte.

Der US-Dollar hat als Reaktion auf den Wahlsieg Donald Trumps deutlich zulegen können. Ich nehme an, dass bereits ein guter Teil der US-Dollar-Stärke im Oktober auf die Wahlumfragen zurückzuführen war, die eine erhöhte Wahrscheinlichkeit für einen Trump-Wahlsieg schon im Vorfeld angedeutet hatten. Beides zusammen – US-Dollar-Stärke im Vorfeld und unmittelbare Reaktion der US-Dollar-Wechselkurse auf das Wahlergebnis – ist ein ansehnliches Maß an US-Dollar-Stärke, mit der der Markt die Aussicht auf weitere vier Jahre Trump-Amtszeit goutiert. Die große Frage ist nun, nach der Wahl: Ist die Stärke des US-Dollar gerechtfertigt? Und in welchem Ausmaß?

Sind die Trumponomics US-Dollar-positiv?

Im Wahlkampf wird viel angekündigt und versprochen. Am Ende kommt in der Regel weniger raus. Doch dürfte der allgemeine Eindruck sein, dass Trumps Handels-, Steuer- und Arbeitsmarktpolitik alles in allem Inflationsdruck erzeugen dürfte.

- Es müssen nicht 10 oder 20 Prozent Zölle auf alle Importe (und 60 Prozent auf Importe aus China) sein. Auch eine etwas weniger restriktive Handelspolitik wäre deutlich inflationär.

- Es muss nicht dazu kommen, dass mehr als 11 Millionen illegale Einwanderer (davon nach Schätzungen mehr als 8 Millionen Beschäftigte am US-Arbeitsmarkt) deportiert werden und ihre Arbeitskraft dem US-Arbeitsmarkt entzogen wird. Angesichts von 7 Millionen unbesetzten Stellen heizt auch eine geringere Zahl von Deportationen den Lohndruck womöglich an – insbesondere, wenn gleichzeitig die Zölle die Nachfrage nach US-Gütern befeuern und Steuererleichterungen die heimische Endnachfrage zusätzlich beleben.

Ist höherer Inflationsdruck gut oder schlecht für den US-Dollar? Er ist gut, wenn er sich nur moderat in tatsächlicher Inflation niederschlägt und eine aktive Geldpolitik der US-Notenbank Fed die Zinsen so deutlich erhöht, dass der Inflationseffekt durch die höhere US-Dollar-Verzinsung überkompensiert wird. Kurz: Die »Trumponomics« (die Wirtschaftspolitik der kommenden Trump-Regierung) sind dann tatsächlich US-Dollar-positiv, wenn die Fed einen guten Job als Inflationsbekämpferin macht. Macht sie das nicht, schlägt sich ein höherer Inflationsdruck in den USA einerseits tatsächlich in deutlich höherer Inflation nieder. Und andererseits wird diese Inflation nur unzureichend durch eine höhere Verzinsung von US-Dollar-Positionen kompensiert. Dann wertet der US-Dollar ab.

Zusammengefasst heißt das: Ob und in welchem Ausmaß die vom Markt antizipierten US-Dollar-positiven Effekte der Trumponomics sich tatsächlich einstellen, hängt nicht nur davon ab, welche inflationären Pläne in welchem Umfang umgesetzt werden. Es hängt auch davon ab, was die Fed macht. Wird sie eine straff stabilitätsorientierte Geldpolitik fortführen oder unter zunehmendem politischem Umfang taubenhafter werden?

Unsere Antwort ist typisch für Ökonomen: teils teils. Zunächst dürfte die Fed ihre Zinssenkungen fortsetzen. Es wäre kaum vermittelbar, dass sie unter der alten Regierung eine überraschend deutliche Zinssenkung vollzieht, direkt nach der Wahl aber damit aufhört. Aus republikanischer Perspektive dürfte sie dann als eindeutig politisiert wahrgenommen werden. Das muss sie vermeiden.

Allerdings dürfte die Fed ihre Zinssenkungen eher einstellen, als das bislang angenommen werden durfte. Wir erwarten, dass bei einem Leitzinsniveau von 4 Prozent Schluss ist. Das ist ein höheres Niveau, als vom Markt noch Ende September erwartet worden war. Daher ist im Vergleich zu damals eine deutliche Stärke des US-Dollar gerechtfertigt. Aber es ist halt nicht mehr viel höher als die Markterwartungen derzeit, weshalb ich annehme, dass der wesentliche Teil des Trump-Effekts bei den jetzigen US-Dollar-Wechselkursen bereits vorweggenommen ist.

Es mag noch mehr kommen, doch spricht meines Erachtens wenig für extreme US-Dollar-Stärke. Euro/US-Dollar-Kurse unter Parität sind natürlich kurzfristig möglich, wenn der Markt in seiner US-Dollar-Euphorie überschießt. Doch spricht aus heutiger Sicht nichts dafür, dass solche Niveaus dauerhaft wären. Wir setzen den Tiefpunkt der Euro/US-Dollar-Prognose daher auf 1,05.

Ewig dürfte der Trump-Trade nicht funktionieren

Für die mittlere Sicht (konkret: für das zweite Halbjahr 2025) erwarten wir wieder steigende Euro/US-Dollar-Notierungen, insgesamt wieder eine US-Dollar-Abschwächung. Warum? Zum einen, weil unsere US-Ökonomen davon ausgehen, dass all die großspurig angekündigten Maßnahmen nur weitaus abgeschwächt umgesetzt werden.

- Ja, es mag Importzölle geben, aber wahrscheinlich weit weniger umfassend. Die Drohung eines allgemeinen Zollsatzes von 10 oder 20 Prozent verstehen unsere US-Ökonomen eher als taktischen Schachzug für kommende Handelsgespräche. Am Ende wird es Importzölle geben, aber in geringerem Ausmaß als angekündigt.

- Ja, es mag einige medienwirksame Deportationen geben, aber unsere US-Volkswirte erwarten keinen Umfang, der wesentlichen Lohndruck erzeugt.

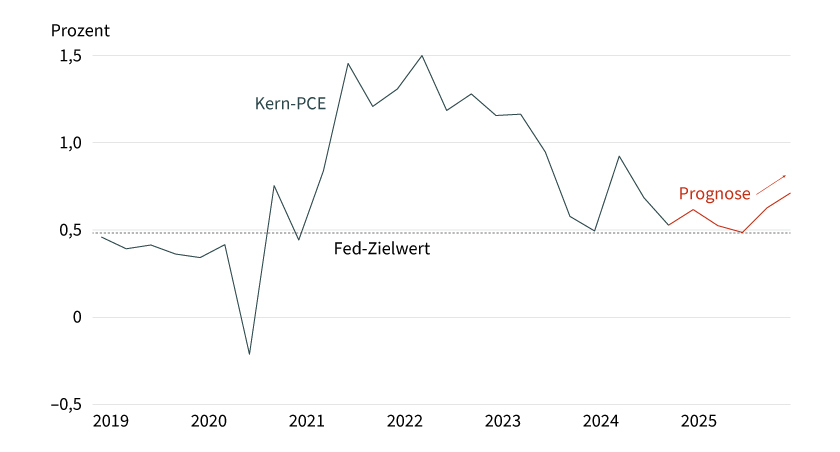

Trumponomics werden immer noch inflationär wirken, aber nicht massiv. Die Fed wird diese Rest-Inflation nicht verhindern können. Und sie wird nach Einschätzung unserer Volkswirte auch bei steigender US-Inflation (CPI-Inflation Ende 2025 in unserer Prognose: 2,9 Prozent) keinen Zinserhöhungsspielraum haben (siehe Grafik 1). So falkenhaft kann sie unter Trump dann doch nicht agieren.

Gerade im Vergleich zur EZB erschienen die Fed-Zentralbanker bislang als agiler und aggressiver. Bei aufkommenden Inflationsgefahren handelten sie in der Regel schneller und entschlossener als ihre europäischen Amtskollegen. Dass sie längerfristig akzeptiert, dass die Inflation auf der Oberseite von ihrem Ziel abweicht, dürfte aus Sicht vieler Marktteilnehmer diesen Vorteil erodieren. Damit wird voraussichtlich ein ganz wesentlicher Vorteil des Greenbacks aus Marktsicht geringer. Folglich glauben wir nicht, dass die initiale US-Dollar-Stärke Bestand haben kann, wenn erstmal die reale Wirtschaftspolitik der neuen Regierung hochfliegende Markterwartungen enttäuscht. Für das zweite Halbjahr 2025 rechnen wir daher mit wieder steigenden Euro/US-Dollar-Notierungen.

Und die Euro-Seite der Gleichung?

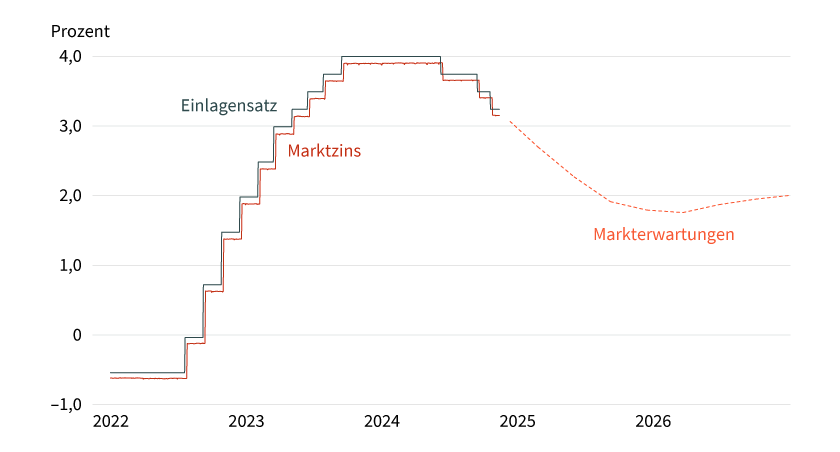

Bis jetzt haben wir nur über den US-Dollar geredet. Das ist gerechtfertigt, weil die idiosynkratischen US-Dollar-Faktoren in der Regel weitaus stärkere Schwankungen erzeugen als die idiosynkratischen Euro-Faktoren. Doch wäre es natürlich unklug, die Euro-Seite zu vernachlässigen. Wir erwarten, dass die EZB bis Mitte 2025 ihren Leitzins auf 2 Prozent senken wird. Damit stimmen wir mit dem Markt überein, der derzeit Ähnliches erwartet (siehe Grafik 2).

Gleichzeitig erwarten wir, dass die Inflation im Euroraum zunächst weiter fallen wird. Der Markt dürfte also die EZB-Zinssenkungen als gerechtfertigt wahrnehmen. Sie sollten folglich kaum schädlich für die Euro-Wechselkurse sein. Ich glaube nicht, dass der Markt innerhalb des Prognosehorizonts (bis Ende 2025) schon nennenswert das Risiko einpreist, dass die EZB-Geldpolitik mittel- bis langfristig zu locker sein könnte. Bei weiterhin relativ schwachem Euroraum-Wachstum dürfte der Markt für die EZB-Zinssenkungen viel Verständnis aufbringen. Ob zu Recht oder Unrecht entscheidet sich erst viel später – jenseits unseres Prognosezeitraums.

Das heiß nicht, dass der Euro besonders attraktiv sein wird. Andere G10-Währungen mögen mehr Potenzial haben. Es heißt lediglich, dass im zweiten Halbjahr 2025 die von uns erwartete US-Dollar-Korrektur voll im Kurs Euro/US-Dollar sichtbar werden sollte.

Produktidee: Optionsscheine auf den Euro/US-Dollar-Wechselkurs

Sie möchten von der künftigen Wertentwicklung des Euro/US-Dollar-Wechselkurses profitieren? Mit BEST Turbo-, Faktor- und Inline-Optionsscheinen von Société Générale haben Sie die Möglichkeit, überproportional an Kursveränderungen zu partizipieren. Ein Überblick über das gesamte Spektrum an Produkten auf Währungen steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

BEST Turbo-Optionsscheine

|

WKN |

Basiswert |

Typ |

Basispreis/Knock-Out-Barriere |

Hebel |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

EUR/USD |

Call |

0,869654 USD{{VALOR}} |

5,7 |

Unbegrenzt |

17,62/17,63 EUR |

|

|

EUR/USD |

Call |

0,954976 USD{{VALOR}} |

10,5 |

Unbegrenzt |

9,82/9,83 EUR |

|

|

EUR/USD |

Call |

0,994975 USD{{VALOR}} |

17,3 |

Unbegrenzt |

5,75/5,76 EUR |

|

|

EUR/USD |

Put |

1,266303 USD{{VALOR}} |

5,0 |

Unbegrenzt |

19,93/19,94 EUR |

|

|

EUR/USD |

Put |

1,169961 USD{{VALOR}} |

9,3 |

Unbegrenzt |

11,13/11,14 EUR |

|

|

EUR/USD |

Put |

1,116814 USD{{VALOR}} |

17,2 |

Unbegrenzt |

5,81/5,82 EUR |

Faktor-Optionsscheine

|

WKN |

Basiswert |

Strategie |

Faktor |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|

|

EUR/USD |

Long |

2 |

Unbegrenzt |

5,12/5,13 EUR |

|

|

EUR/USD |

Long |

5 |

Unbegrenzt |

3,87/3,88 EUR |

|

|

EUR/USD |

Long |

10 |

Unbegrenzt |

5,19/5,21 EUR |

|

|

EUR/USD |

Short |

–2 |

Unbegrenzt |

6,55/6,56 EUR |

|

|

EUR/USD |

Short |

–5 |

Unbegrenzt |

16,60/16,64 EUR |

|

|

EUR/USD |

Short |

–10 |

Unbegrenzt |

11,53/11,58 EUR |

Inline-Optionsscheine

Stand: 20. November 2024; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.